Klíčový týden, který požene trhy na nová maxima?

Čeká nás velmi důležitý týden, plný událostí, které pravděpodobně rozhodnou o tom, kam se trhy vydají až do konce letošního roku.

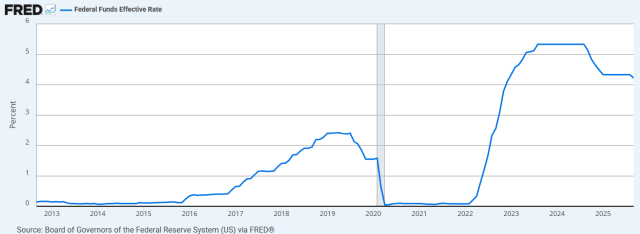

Monetární politika – další snížení sazeb

Před námi je velice důležitý týden, který z velké části rozhodne o tom kam se trhy chtějí dále vydat do konce roku. Ve středu se americká centrální banka (Fed) pravděpodobně rozhodne znovu snížit klíčovou úrokovou sazbu USA o dalších 0,25 % na 4,00 %. V souvislosti s tím šéf Fedu – Jerome Powell během středeční tiskové konference poskytne i výhled na budoucí vývoj monetární politiky. Právě očekávání pokračujícího uvolňování monetární politiky je jedním z velkých faktorů, který nyní na trzích udržuje optimismus investorů.

graf - efektivní klíčová úroková sazba Fedu

Kritický týden pro technologický sektor

Možná ale dokonce o něco důležitější bude tento týden hlášení kvartálních výsledků amerických technologických gigantů. Ve středu v noci se trhy dočkají výsledků hospodaření a výhledů od manažerů společností Microsoft, Alphabet (Google) a Meta (Facebook). Během čtvrteční noci pak hospodaření okomentují také společnosti Apple a Amazon. Dohromady těchto pět technologických gigantů reprezentuje více než 15 bilionu dolarů tržní kapitalizace, takže jakékoli překvapení téměř určitě zamává s celým akciovým trhem. Mimo již zmíněné, výsledky tento týden zveřejní i netechnologické velké společnosti jako Eli Lilly, UnitedHealth, Verizon, Caterpilar, Mastercard či Exxon Mobil. Dobrý vývoj hospodaření technologických ale i dalších společností je nejspíše tím hlavním pilířem na kterém stojí současný optimismus na trhu.

Ačkoli my v BH Securities očekáváme, že se americká výsledková sezóna i tentokrát vydaří, případné zklamání obzvlášť u technologií by mohlo spustit řetězovou reakci výprodejů napříč technologickými ale i ostatními akciovými tituly. Trhy jsou v současné době velmi optimisticky naceněné, proto zde stačí poměrně málo k obratu v sentimentu. Velké technologické společnosti, které ze současného bezmezného optimismu a přílivu kapitálu těží nejvíce si toho jsou vědomy, a proto je v jejich zájmu tuto náladu na trhu co nejdéle udržet při životě. O tom svědčí i nedávný výtvor tzv. „cirkulární ekonomiky“ v AI sektoru, kdy se lídři v oboru jako je Nvidia, OpenAI, Oracle či AMD navzájem financují a zajišťují si budoucí poptávku po jejich službách a zboží, což se propisuje do lepších výsledků hospodaření již nyní. Ačkoli by se obezřetný investor nad tímto pozastavil, současná euforická nálada na trzích paradoxně tento vývoj vítá a štědře odměňuje aktéry, kteří se účastní těchto „cirkulárních transakcí“.

Obchodní jednání Xi – Trump a dočasné povzbuzení trhů

Dalším důležitým vývojem tohoto týdne je v rovině obchodní politiky, kdy ve čtvrtek dojde k setkání a případnému umírnění obchodních přestřelek mezi USA a Čínou. Pokud se obě strany dohodnou na základním rámci obchodních dohod dojde pravděpodobně k odvrácení hrozby 100% zvýšení cel na čínský dovoz, který má platit od 1.listopadu. Periodické vyostřování a narovnávání rétoriky Donalda Trumpa ve vztahu k Číně stojí za ostrými poklesy a vzrusty akciových titulů v posledních měsících. Nedávná výhružka Donalda Trumpa ohledně zavedení 100% cel na čínský dovoz způsobila ostrý jednodenní propad na trhu akcií. Jsme toho názoru, že právě tento propad vytvořil základ pro další růst trhů do konce roku v případě, že se tento týden vydaří. Ukázalo se totiž, že trhy nemají tak blízko nakročeno ke korekci, jak se mohlo zdát vlivem silného a bezmezného růstu v posledních měsících. Díky tomu se tak zvýšilo sebevědomí investorů a vytvořil se prostor pro další, alespoň dočasný růst na trhu.

graf - srovnání výkonností hlavních amerických akciových indexů (S&P 500, Nasdaq Composite, Dow Jones a Russell 2000)

Buďme ve střehu

Ve výsledku je tedy pravděpodobné, že pokud se týden vydaří, trhy do konce roku vystoupají ještě výše i výrazně nad současné optimistické úrovně. Uprostřed toho všeho je ale potřeba mít na paměti, že vyšší cena znamená vyšší riziko, nikdy ne nižší. Finanční trhy jsou sofistikované a efektivní, tudíž nekonečné bohatnutí většiny investorů není něco, co je pravděpodobným výstupem jejich fungování.